事業資金が必要になったとき、融資先は複数あります。しかし、金融機関によって借りやすさは異なり、審査の厳しいところでは事業資金を借りられない場合もあります。

このような壁に突き当たり、事業資金の融資について悩みを抱える経営者も多いでしょう。

そこで本記事では、事業資金を借りる際の融資先をいくつか紹介します。自分に合った融資先を選ぶことで、事業資金の借りやすさは大きく変わってきます。

それぞれの特徴や注意点などを詳しく解説するので、事業資金が必要になった際は、本記事を参考に資金調達してみてください。

事業資金借りやすい銀行で借りれない?銀行融資断られる会社におすすめのビジネスローン !個人事業主・法人など

銀行の法人融資は審査が厳しく、黒字決算や現預金残高が少ない企業は審査落ちします。

ノンバンクのビジネスローンであれば、創業期や赤字でも借りれる可能性があるので、おすすめです。

ファンドワン:税金未納でもOK

赤字決算や税金未納で「銀行の審査に通らない」とお悩みの方は、ファンドワンもおすすめです。

ファンドワンは、事業者ローンに特化したノンバンク系ビジネスローンで、独自の審査基準を設けています。赤字決算、税金未納、大口融資もOK。他社で返済中の追加融資や借入の一本化も相談できます。

最短40分のスピード審査で午前中の申し込みなら、最短即日融資に対応しています。不動産担保ローン、売掛債権担保ローンの展開もあるので、状況に合わせて選択しましょう。

| 融資対象 | 法人 |

| 融資スピード | 最短即日 |

| 借入限度額 | 最大1億円 |

| 借入利率 | 年2.5%〜 |

| 担保・保証人 | 原則不要 |

MRF

画像引用:MRF

MRFでは、他の事業者ローンとは異なり、有担保型ビジネスローンを提供しています。

担保を設定すると、審査落ちのリスクが軽減されます。担保によっては高額融資が可能となり、資金調達もしやすくなるでしょう。

また、MRFでは、ファイナンシャルプランナーや宅地建物取引士などの資格をもったスタッフが最適なプランを提案してくれます。

資金調達をどのように行えばいいのか不安を抱える事業者も、安心して利用できるでしょう。

| 融資対象者 | 法人、個人事業主 |

| 実質年利 | 4.0%~15.0% |

| 借入限度額 | 3億円 ※借り入れ限度額は審査によって決定します |

| 融資までの期間 | 最短即日融資(※) |

| Web完結 | 可能 |

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

事業資金借りやすい銀行は?借りられない?急ぎ・日本政策金融公庫・通りやすい法人融資など

事業資金の融資先はさまざまありますが、借りやすさや審査の通りやすさは異なります。ここでは、5つの融資先の特徴や注意点を解説します。

- 日本政策金融公庫

- 信用保証協会

- 銀行・信用金庫

- 地方自治体

- ビジネスローン・消費者金融カードローン・不動産担保ローン

それぞれの特徴を知り、自分にとって借りやすい融資先を選びましょう。

日本政策金融公庫

日本政策金融公庫は、国が100%出資する金融機関です。1%〜3%程度の低金利で融資を受けられるのが特徴です。

審査通過率は50%〜60%程度といわれているため、借りやすい融資先とはいえません。

また、日本政策金融公庫の審査は早くても1週間、遅ければ2か月ほどかかるとされています。とはいえ、金利の低さは随一なので、急いでいない人は検討してみてください。

【融資制度の一例】

| 融資制度 | 対象 | 概要 |

| 新規開業資金 | 新たに事業を始める人または事業開始後おおむね7年以内の人 | 融資限度額7,200万円(うち運転資金4,800万円)運転資金の返済期間は7年以内金利2.1%~3.3%担保・保証人は要相談 |

| 新創業融資制度 | 新たに事業を始める人または税務申告を2期終えていない人 | 融資限度額3,000万円(うち運転資金1,500万円)金利2.4%~3.6%担保・保証人不要 |

| 新型コロナウイルス感染症特別貸付 | 新型コロナウイルス感染症の影響を受け、一時的に業況悪化した人 | 融資限度額8,000万円金利1.2%~2.4%無担保・保証人要相談 |

※金利は、さまざまな要件により特別利率が適用される場合があります。

信用保証協会

信用保証協会は、小規模事業者などの債務保証を行い、金融機関からの融資を受けやすくしてくれる公的機関です。信用保証協会の審査は、金融機関よりは厳しくありません。

とはいえ、信用保証協会は保証人の立場ですから、審査に通っても必ずしも金融機関から借りられるとは限らない点に注意しましょう。

保証限度額は2億8,000万円となっており、個人事業主の場合なら連帯保証人は原則必要ありません。利用者が返済できなくなった際には、信用保証協会が代わりに返済します。

ただし、借入金自体がなくなるわけではないため、その後、借入金を信用保証協会に返済しなければいけない点に気をつけましょう。

銀行・信用金庫

大手銀行なら金利は低めですが、中小企業や個人事業主にとっては審査のハードルが高いかもしれません。

銀行融資を受けるには、多くの書類を提出する必要があり、審査にも時間がかかります。それでも銀行融資を希望する場合は、地方銀行の利用を検討してみましょう。

地域に密着している地方銀行は、地域住民や地元企業なら大手銀行よりも融資を受けられる可能性は高い傾向です。

地域密着型という点からいえば、信用金庫も借入先の候補に挙げられます。

地域住民との相互扶助を大切にしているため、地元企業や個人事業主などにも親身に対応し、融資の相談にも乗ってくれるでしょう。

銀行よりは少し金利が高めですが、その分審査のハードルは下がります。借りやすさの順番でいえば、信用金庫の次に地方銀行、最もハードルが高いのは大手銀行といえるでしょう。

地方自治体

地方自治体には「制度融資」という、地方自治体と金融機関、信用保証協会が連携して提供する融資があります。長期的に低金利で借り入れできるのが特徴です。

事業資金の調達サポートが目的のため、銀行よりは比較的審査に通りやすいでしょう。しかし、制度融資は金融機関と信用保証協会も関わるため、手続きには時間がかかります。

相談から融資を受けられるまでに、3か月前後かかると思っておきましょう。

各自治体によって制度や融資メニューは異なるので、詳細については確認が必要です。たとえば、神奈川県の制度融資には次のようなものがあります。

| 融資メニュー名 | 主な融資対象 | 概要 |

| 事業振興融資 | 中小企業者及び共同組合等 | 融資限度額:2億円利率:1.6%~2.6%融資期間:10年以内 |

| 流動資産担保融資 | 売掛債権等を保有する中小企業者及び共同組合等 | 融資限度額:2億5,000万円利率:~1.6%融資期間:1年以内 |

| 創業支援融資 | これから事業を始める人、創業5年未満の中小企業者 | 融資限度額:3,500万円利率:~1.8%融資期間:1年~10年以内 |

| 小口零細企業保証資金 | 従業員数20人以下の小規模企業者 | 融資限度額:2,000万円利率:1.1%~1.8%融資期間:10年以内 |

| 小規模クイック融資 | 従業員数30人以下の中小企業者 | 融資限度額:4,000万円利率:~2.3%融資期間:10年以内 |

ビジネスローン・消費者金融カードローン・不動産担保ローン

ビジネスローンや消費者金融カードローン、不動産担保ローンは、どれも審査が早くスピーディーに資金調達できます。

ビジネスローンによっては提出物が多いところもありますが、GMOあおぞらネット銀行の「あんしんワイド」なら、提出物は銀行口座の直近3か月分の入出金明細書のみです。

また、消費者金融カードローンは事業資金として使えないところが多いなかで、プロミスは個人事業主のみ事業資金としても利用できます。

必要書類は本人確認書類のみなので、事業内容は問われません。

また、不動産担保ローンは、不動産の担保価値と利用者の返済能力によって融資額が決定されます。無担保ローンと比べると金利が低く、返済総額を少なく抑えることが可能です。

融資限度額も大きいので、まとまった資金の調達が期待できるでしょう。

【おすすめの不動産担保ローン】

| 実質年率 | 融資額 | |

| トラストホールディングス | 3.45%~7.45% | 100万~10億円 |

| デイリーキャッシング | 5.2%~13.0% | 200万~8,000万円 |

審査甘いわけではないが事業資金が必要な個人事業主にもおすすめの2社

事業資金が必要な個人事業主には、消費者金融のカードローンやビジネスローンもおすすめです。

銀行よりも比較的借りやすい特徴を持ち、即日融資に対応してくれる業者もあります。

ここでは、個人事業主でも借りやすい傾向にある業者を2社紹介します。

MRF

画像引用:MRF

MRFでは、有担保型ビジネスローンを提供しています。土地や建物の不動産を担保に設定することで、審査落ちの確率を下げられます。

融資限度額は3億円となっており、担保によっては高額融資も可能です。また、MRFでは事業者向けの専門分野に精通した知識の修得に力を入れています。

ファイナンシャルプランナーや宅地建物取引士などの資格をもったスタッフが在籍しているので、最適なプランを提案してもらえます。

資金調達に不安を抱える事業者にとっても、専門的なアドバイスがもらえるため、安心して利用できるはずです。

| 融資対象者 | 法人、個人事業主大阪府、京都府、兵庫県、岡山県、広島県、山口県、香川県、愛媛県、九州各県(沖縄県を除く)に在住または事業拠点を構えている方 |

| 実質年利 | 4.0%~15.0% |

| 借入限度額 | 3億円 ※借入限度額は審査によって決定します |

| 融資までの期間 | 最短即日融資(※) |

| Web完結 | 可能 |

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

必ず借りれるビジネスローンはない!審査に通るためには?

事業資金を借りる際に、ビジネスローンを利用したいという事業者は多いでしょう。しかし、必ず借りれるビジネスローンはありません。

多くのビジネスローンでは、個人または企業の信用度を点数化するスコアリングシステムを用いて審査が行われます。

ビジネスローンの審査に通るためには、このスコアリング対策や事前の申し込み準備が大切です。審査に通るためには、次の3つに注意しましょう。

- 漏れがないように提出書類を準備する

- 借入希望額を少なめにする

- スコアリングシステムの基準を満たす

提出書類に漏れがあると審査がスムーズに進みませんし、借入希望額と収益性に差があると審査に通りません。

スコアリングシステムでは、一般的に決算書の数字が自動でチェックされ、その他にも年収や企業属性、借入状況などが見られます。

スコアリングシステムに設定された各基準に満たなければ、審査には通過できないと考えていいでしょう。

たとえば、他社借入が3つ以上で融資不可と設定されていたとすれば、他の基準すべてを満たしていたとしても、審査に通らないということです。

ただ、残念ながらスコアリングシステムの内容はどの企業も公開していません。そのため、不安要素が少しでもあるなら、申込前に解消しておくと安心です。

それでも事業資金が借りられない…そんなときはファクタリングも検討しよう

どこからも事業資金が借りられない場合には、ファクタリングを検討してみましょう。

ファクタリングとは、売掛債権を譲渡することで現金を得る資金調達方法です。利用者の信用情報や事業内容などは審査で重要視されません。

審査では売掛先の企業の信用性が重視されるため、法人の売掛債権さえあれば資金調達できる可能性があります。

ここでは、スピーディーに資金調達できるファクタリング2社を紹介します。

QuQuMo

最短2時間で資金調達できるQuQuMoは、上限金額のないファクタリング業者です。まとまった資金調達を至急行いたい事業主に勧められます。

審査に必要な書類は、本人確認書類、保有する全銀行口座の直近3か月分の入出金明細、入金日が確定している請求書です。

個人事業主の場合は、資格確認書、開業届または青色・白色申告書一式を提出します。面談はないので、時間を設ける必要がありません。

| 手数料相場 | 1%〜 |

| 利用可能額 | 上限なし |

| 即日入金 | 最短2時間 |

| 個人事業主 | 可 |

| オンライン完結 | 可 |

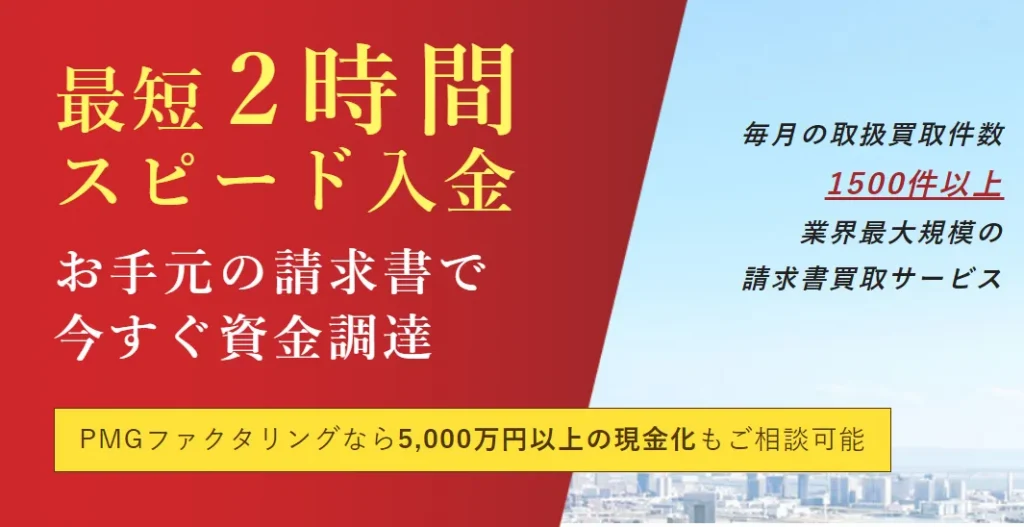

【QuQuMoはこちら】PMGファクタリング:審査&見積もりは最短20分!法人におすすめ

出典:PMGファクタリング

PMGファクタリングは、買取件数を毎月1,500件以上も取り扱っている原則法人のみが利用できる人気のファクタリングです。

50万円の小額から、最大2億円までと幅広く対応してくれます。少し足りないときも、大金が必要になっても相談できる頼もしい存在といえるでしょう。

最短2時間のスピード入金も可能なので、ぜひ無料で相談してみてください。

| 手数料 | 審査による |

| 入金スピード | 最短2時間 |

| 買取可能額 | 50万円~2億円 |

法人融資審査に自信がなければ「支払い.com」

支払い.comは、最短60秒の手続きで最大60日間クレジットカードの支払いを延長する資金繰り改善策です。

借入審査に通るかどうかが心配な人や資金調達に余裕を持たせたい人におすすめです。

申込後、支払い.comが指定日に支払先への振込を代行してくれます。また、手数料は一律4%なので、ファクタリングより費用を抑えられる可能性があるのも魅力です。

支払い金額の下限は一振込あたり1万円以上からで、上限はクレジットカードの限度額までです。

アメックスとJCBカードはセゾンカード発行のカードのみ対応なのでご注意ください。

まとめ

金融機関によって提出書類や申込条件はさまざまであり、事業資金の借りやすさも異なります。そのため、事業資金を借りる際は、自分に合った融資先を選択しましょう。

法人で銀行融資を希望している場合は、提出書類の少ないGMOあおぞらネット銀行の「あんしんワイド」が借りやすいので、ぜひ検討してみてください。

スピーディーに資金調達したい個人事業主におすすめなのはMRFです。事業内容が審査対象に含まれないため、個人事業主でも借りやすいでしょう。