「ビジネスローンを検討しているがオージェイの評判・口コミはどうだろう」

「オージェイの審査は通りやすいのだろうか」

上記のような不安や心配がある人に向けて、この記事では以下の内容をまとめています。

- オージェイのビジネスローンの評判・口コミ

- 長期返済が可能で審査が通りやすいビジネスローン5選

各社のビジネスローンを徹底的に調べ、特徴やメリット・デメリットをわかりやすく解説しています。

オージェイ以外のおすすめビジネスローンも4つ紹介しているので、初めてビジネスローンを利用する人や審査に不安がある人は、ぜひ最後まで読んで参考にしてみてください。

オージェイビジネスローンに審査落ちした闇金?悪い評判・口コミ。無担保融資など

オージェイのビジネスローンについて悪い評判・口コミを探しましたが数は多くなく、特に審査に関連する意見はありませんでした。

審査以外の部分で見受けられた評判・口コミをまとめて2つ紹介します。感じ方には個人差があるため、あくまでも参考程度にとどめましょう。

銀行のビジネスローンに比べて金利が高い

オージェイはノンバンクの賃金業者のため、銀行のビジネスローンに比べると金利が高めです。

| いくつかのビジネスローンを検討していて、オージェイは金利が高めです。長期的に借入がしたいと思っていたが、金利が高いので借りすぎには注意したいと思います。 |

金利が利息制限法の上限ギリギリではありますが、そのかわり銀行よりも審査は優しめの設定になっています。

高額かつ長期的な借入を検討している場合は、金利に注意して返済が可能かどうかをシミュレーションしましょう。

融資を受けるためには担当者と面談する必要がある

オージェイでは担当者との面談の時間が設けられているため、申込から融資までオンラインで完結させることができません。

| 申込後に店舗に来店し担当者との面談が必要。都内や関東圏の人なら東京の店舗に行きやすいかもしれないが、地方の場合は難しい。 |

| 面談する日の調整で時間がかかり、即日融資はハードルが高い。 |

面談の時間が取れない人や、遠方で店舗まで行けない人にはデメリットに感じるでしょう。

ただ「面談することのメリット」についても後述しているため、あわせて参考にしてみてください。

オージェイのビジネスローンは審査が厳しい?良い評判・口コミ

オージェイの良い評判・口コミは、以下の2つです。

- 自社にあった融資の方法を相談できる

- 他社でのお断りや業績赤字の場合でも相談できる

「担当者との面談」がメリットと感じる内容が見受けられました。

審査についての評判・口コミもあるため、申し込むか悩んでいる人はぜひ参考にしてみてください。

ただし、感じ方には個人差があるため、参考程度にとどめておきましょう。

自社にあった融資の方法を相談できる

申込から契約の流れで「担当者との面談」があります。直接担当者と話すことで、最適な資金調達の方法を提案してもらえますし、不安解消にも繋がります。

| 担当者さんとの面談で、自社にあった最適な資金調達方法を提案していただきました。オージェイではいろんな借入方法があるので、いろいろ比較できてよかったです。 |

| 心配な点・不安な点を担当者の方との面談で相談できた。 |

「オージェイを利用したいと思っているけど店舗に行けない…」という場合、事前に相談すれば担当者が出張してくれるケースがあるようです。

長期的な借入を検討しているときや、自社にあっている契約か心配なときは、担当者のサポートにより安心して契約できるでしょう。

他社でのお断りや業績赤字の場合でも相談できる

他社では借入できなかった場合でも、オージェイなら借入できたという評判・口コミがありました。

| 開業年数が浅く、他社での申込みは断られたが、オージェイでは借り入れができた。 |

| 赤字だったため借り入れできないと思っていたが、借入可能だった。 |

オージェイは公式サイトにも「営業年数が短いお客様で申込みできます」と記載しています。

- 他社でのお断りを受けた

- 赤字決算を出してしまった

- 営業年数が浅い

上記のような状況にあり「借入できないかもしれない…」と悩んでいる人は、一度オージェイに相談してみてはいかがでしょうか。

ブラックOKのビジネスローンは違法業者の可能性が高い

オージェイは日本貸金業協会会員にも登録されている賃金業者です。賃金業者は必ず賃金業法というルールのもと、会社や個人にお金を貸して会社を運営しています。

- ブラックでもOK

- 必ず借りられます!

上記のような言葉を使って勧誘する行為は、貸金業法第16条「誇大広告の禁止等」で禁止されています。

「審査に通らず、借入ができない」「どうしてもお金が必要だけど借入先がない」と悩んでいる人にはとても魅力的な言葉なので、思わず借りてしまいたくなるかもしれません。

しかし、賃金業法にもとづいておらず違法業者である可能性が高いため、絶対に借入してはいけません。

もし違法業者だった場合、高い利息を請求されたり、取り立てにあったりするリスクがあります。

借入先を検討していて「必ず借りられる」などの広告を使った業者を見つけても、借入しないように注意してください。

長期返済にも対応!審査に通りやすいおすすめビジネスローン5選

オージェイを含めたおすすめのビジネスローンを5つ紹介します。

- オージェイ

- あんしんワイド

- ニチデン

- キャレントキャッシング

- アクト・ウィル

申込対象になっているか、申込方法は希望した内容かなどのポイントを表にまとめつつ、どんなメリット・デメリットがあるかを紹介しています。

自社にあった借入ができそうかどうか各商品を比較し、詳しくは商品ページで確認してみましょう。

①オージェイ

オージェイは、東京都中野区にあるノンバンク系の消費者金融です。日本貸金業協会会員にも登録があり、平成25年設立の安心できる会社です。

ノンバンクかつ申込のフローに担当者との面談が必要であることから、独自の審査基準を設けているため利用しやすい傾向にあります。

【メリット】

- 営業年数が短い・赤字の状況下でも申込可能

- 面談にて最適な資金調達法を相談できる

- 最短即日で融資が受けられる

- 事前相談すれば面談の出張や融資金の配達までしてくれる

【デメリット】

- 申込から融資までオンラインで完結しない

- 面談の日程があわないと即日融資は難しい

- 銀行系より金利が高め

| 対象者 | 法人 |

| 利用限度額 | 2,000万円 |

| 貸付利率 | 10.00%~18.00% |

| 即日融資 | 可 |

| 担保・保証人 | 原則不要(法人の場合は代表者の保証が必要) |

| 申込方法 | 電話・申込みフォーム・FAX ※担当者と面談が必要 ※契約は原則来店 |

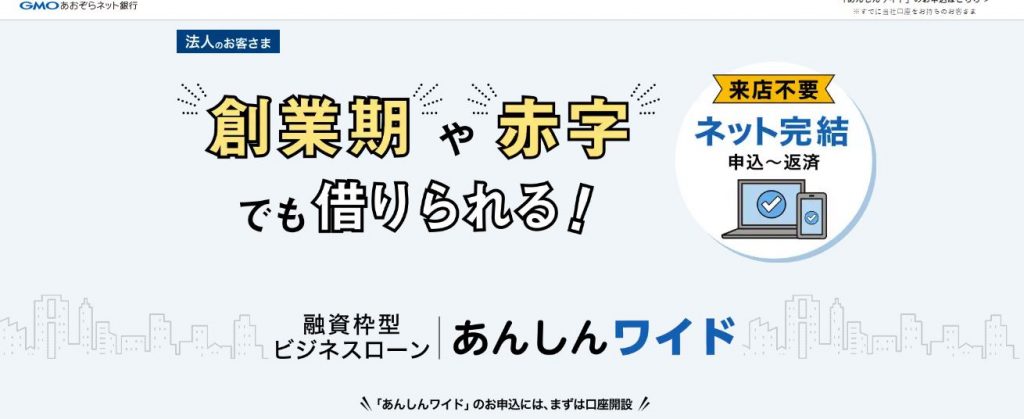

②あんしんワイド

あんしんワイドは、GMOあおぞらネット銀行から提供されているビジネスローンです。

創業期や赤字でも借りられるため、申込のハードルが低いと言えるでしょう。

「いますぐにお金が必要」と感じていなくても、いざという時のために事前に申し込んでおくのもおすすめです。

銀行口座直近3ヶ月分の入出金などをもとに審査するため、決算書や事業計画書、担保・保証人が不要な点も利用しやすいポイントと言えます。

【メリット】

- 創業期や赤字でも申込可能

- 決算書・事業計画書・担保・保証人が不要

- GMOあおぞらネット銀行の法人口座を持っていればすぐに申込可能

- 融資枠型を採用(契約期間内なら限度額まで何度でも借入OK)

【デメリット】

- GMOあおぞらネット銀行の法人口座がなければ口座開設から手続きが必要

- 即日融資は不可

- 個人事業主は借入できない

- 手続きはオンラインで完結するが申込後にオンライン面談あり

| 対象者 | 法人 |

| 利用限度額 | 1,000万円 |

| 貸付利率 | 0.9%~14.0% |

| 即日融資 | 不可(最短2営業日) |

| 担保・保証人 | 不要 |

| 申込方法 | オンライン |

③ニチデン

-1024x572.png)

ニチデンは、大阪・奈良を中心に事業を展開している消費者金融です。ノンバンクなので、柔軟な審査が大いに期待できるでしょう。

店舗での手続きとなるため、融資や返済のプランを直接提案してくれるところが嬉しいポイントです。

【メリット】

- 20年の長期返済が可能

- 融資額も1億円までと高額

- 返済方法の種類が多いので状況に合わせた返済が可能

- 自営業でも申込可能

【デメリット】

- 融資対象地域が限定されている(※)

- 金利が高めの設定

| 対象者 | 法人・自営業 |

| 利用限度額 | 1億円 |

| 貸付利率 | 4.8%~17.52% |

| 即日融資 | 可 |

| 担保・保証人 | 必要と認めた場合は保証人または不動産担保あり |

| 申込方法 | インターネット 支店に来店 |

④キャレントキャッシング

東京都品川区にあるキャレントキャッシングは、対象を法人に絞って賃金業を行っている消費者金融です。

来店せずともネット借入診断で事前に借入可否がわかるため、申込を悩んでいる人や忙しい人はぜひ試してみましょう。

インターネットから申込可能で、24時間365日対応しています。

【メリット】

- 来店不要で申込可能

- 14時までの手続き完了で即日融資OK

- 中小企業のための柔軟な審査

【デメリット】

- 個人事業主には貸付不可

- 決算書および当社所定の書類(事業計画・収支計画・資金計画)が必要

- 最大で500万円までの借入なので高額な借入ができない

| 対象者 | 法人のみ |

| 利用限度額 | 500万円 |

| 貸付利率 | 7.8%~18.0% |

| 即日融資 | 平日14時までの手続きで即日振込可 |

| 担保・保証人 | 原則不要 |

| 申込方法 | インターネット受付 郵送またはFAXで必要書類提出 |

⑤アクト・ウィル

東京の池袋に本社を構えるアクト・ウィル株式会社が提供するノンバンクのビジネスローンです。

他社にはない大きな違いは「小切手・手形を持っていると30日間の利息無料キャンペーン」があることです。そのほか、スピーディーな融資や迅速な対応も強みとしています。

小切手・手形を持っている企業やすぐに借入したい企業におすすめです。

【メリット】

- 小切手・手形を持っていると30日間無利息で借りられる

- 借入一本化ができる(複数の借入を一つにまとめて返済しやすくする)

- 大口での融資も可能

- 来店不要

【デメリット】

- 個人や個人事業主は不可

- 年商5,000万円以上の法人しか利用できない

- 事業所が1つしかないので電話が繋がりにくい(公式サイトのチャットで申込可能)

| 対象者 | 法人(年商5,000万円以上) |

| 利用限度額 | 1億円 |

| 貸付利率 | 7.50%~15.00% ※融資額に応じて金利優遇あり |

| 即日融資 | 可 |

| 担保・保証人 | 原則不要 ※一部の融資業務に担保が必要な場合あり |

| 申込方法 | 電話 審査後に書類をFAXもしくは郵送で提出 |

ビジネスローンの審査どこも通らない時の対処法①ファクタリング

ビジネスローンの審査どこも通らない時は、ビジネスローンと審査基準が違うファクタリングがおすすめです。

ファクタリングは請求書買取サービスのことで、手数料を払うことで、支払いを待っている請求書を最短即日入金してもらえます。

人気のファクタリングサービスのQuQuMoは手数料1%~の安さの上に、最短2時間で入金なので、ビジネスローンの審査に通らない方にもってこいのサービスだと言えるでしょう。

オージェイ審査落ちのQ&A

オージェイのビジネスローンは柔軟な審査が特徴とされますが、それでも審査に通らないケースは存在します。ここでは、審査落ちの理由とその対策について解説します。

Q1: オージェイの審査に落ちる主な理由は何ですか?

オージェイの審査に落ちる主な理由は、一般的なビジネスローンと同様の要因が考えられます。

- 返済能力の不足: 融資希望額に対して事業の安定した収益が見込めないと判断される場合です。特に、月々のキャッシュフローが不安定だったり、既存の借入返済で資金繰りが厳しい状況だと判断されると、審査は厳しくなります。

- 信用情報に問題がある: 法人の場合は代表者の信用情報、個人事業主の場合は本人の信用情報に、過去のローンやクレジットカードの延滞、自己破産などの金融事故情報(異動情報)が記録されていると、審査に通ることは極めて困難になります。

- 他社からの借入が多すぎる: すでに複数の金融機関から多額の借り入れがある場合、返済負担が重いと判断され、新たな融資は難しいと判断されます。

- 短期間での多重申し込み: 短期間に複数の金融機関(ビジネスローンや銀行融資など)へ申し込んでいると、「申し込みブラック」と見なされ、資金繰りに相当困っていると判断され、審査に不利になります。

- 申告内容に虚偽や不備がある: 提出書類や申込フォームに記載された情報に虚偽があったり、不備があったりすると、信頼性が低いと判断され、審査落ちの原因となります。

- 事業実績が乏しい/不透明: 創業間もない企業でも対応可能とされますが、事業計画が不明確であったり、将来性が見込めないと判断されたりする場合は、融資は難しいでしょう。

- 税金滞納や赤字決算(状況による): 他のビジネスローンと同様に、税金や社会保険料の滞納、または決算書が大幅な赤字である場合も、審査に不利に働く可能性があります。ただし、オージェイは赤字決算でも相談可能とされているケースもあるため、個別の状況によります。

Q2: 「柔軟な審査」と聞いたのに審査落ちしました。なぜですか?

オージェイが「柔軟な審査」と言われるのは、銀行融資に比べて創業間もない企業や、銀行では審査が通りにくい状況の事業者にも対応している点にあります。

しかし、「誰でも借りられる」という意味ではありません。

「柔軟」とは、過去の実績だけでなく、今後の事業計画や担保の価値などを総合的に判断するということです。

そのため、過去の赤字や税金滞納があったとしても、それらをカバーできるだけの明確な返済計画や、確実な事業の将来性、あるいは担保となる資産がなければ、審査通過は難しいのが実情です。

Q3: 審査落ちした場合、再度申し込むことはできますか?

オージェイに限らず、一般的にビジネスローンの審査に落ちた場合、すぐに再申し込みをしても、状況が改善していない限り同じ結果になる可能性が高いです。

審査落ちの原因を特定し、その原因を解消するための期間を設ける必要があります。

例えば、信用情報に問題があった場合は一定期間(数ヶ月〜半年以上)待つ、事業計画を見直す、別の担保を用意する、他社借入を減らすなど、具体的な対策を講じてから再申し込みを検討しましょう。

Q4: 審査に必要な書類に不備があったのが原因で落ちたかもしれません。どうすればいいですか?

必要書類の不備は、審査落ちの直接的な原因になります。

もし、それが原因だと思われる場合は、オージェイに連絡して不足書類や不備の内容を確認し、迅速に再提出できるか相談してみましょう。

ただし、既に一度審査落ちが確定している場合は、改めて申し込み手続きが必要になる可能性が高いです。

事前に必要書類のリストを正確に確認し、全てを漏れなく準備することが重要です。

Q5: オージェイの審査が通らなかった場合、他に資金調達の選択肢はありますか?

オージェイの審査に通らなかった場合でも、資金調達の選択肢はいくつか存在します。

- 他のビジネスローン: オージェイ以外のビジネスローンも検討してみましょう。各社で審査基準や得意とする業種が異なる場合があります。

- ファクタリング: 売掛金を早期に現金化するサービスで、事業の信用力よりも売掛先の信用力が重視されます。迅速な資金調達が可能で、担保や保証人が不要な点がメリットです。

- 日本政策金融公庫: 国の機関であり、中小企業や個人事業主向けの融資制度が充実しています。金利は低いですが、審査に時間がかかります。

- 補助金・助成金: 返済不要の資金ですが、申請に手間がかかり、受給までに時間がかかる場合があります。

- 債務整理の専門家への相談: もし、複数の借入があり、返済自体が困難な状況であれば、弁護士や司法書士といった専門家に相談し、債務整理(任意整理、個人再生、自己破産など)も視野に入れるべきです。

安易に違法なヤミ金などに手を出すことは絶対に避けてください。正規の相談窓口や専門家を利用して、安全な解決策を見つけることが大切です。

まとめ

オージェイのビジネスローンは、営業年数が短い場合や赤字の場合でも申込可能です。

担当者との面談が必須のため、時間がない人や都内近辺に住んでいないと手続きが不便に感じる可能性があります。

とはいえ、借入に対して不安がある人や自社に適した借入方法を相談したい人にとっては、担当者との面談が有意義になるしょう。

事業資金の工面に悩んでいるなら、まずは一度相談してみてください。